PICK UP

2021.11.25

小売戦略に不可欠となったサプライチェーンの改革

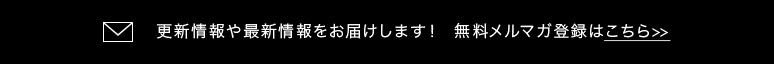

ホリデー商戦に突入し、Eコマースでの購買が急増する中、商品を迅速かつ確実に消費者の手元に届けることは企業にとって最大の使命となっています。Amazonは全米にフルフィルメントセンターや倉庫を増設しており、ニュージャージ州ではざっと数えるだけでも11あります。アマゾンプライムの小型の配達車が行き交う光景を頻繁に見かける訳ですが、全米でドライバー不足が問題となっている中、同社は一般の人々が自分の車を利用して配達するAmazon Flex(アマゾンフレックス)を導入しています。

Amazon Flex(アマゾンフレックス)の公式サイトより

Amazon Flexでは、配達員は配送センターでブロックごとの荷物を受け取り専用アプリに従って配達を行います。米国では時給18~25ドルが保証されており、運転免許があれば主婦や学生でも余暇を利用して稼ぐことができるのです。Amazonにとって課題となっていた、地元の配送センターから顧客までの「ラストワンマイル」問題を、小回りのきく一般人に委託するという発想はお見事と言えます。同様の問題を抱え緊迫している競合他社においても、商品の保管、梱包、出荷のスピードを向上させるため、ロジスティクスを自社化しようとする動きがでています。

ロジスティクスを強化する米国企業

Target(ターゲット)は、同日配達サービスの向上のため、2017年にShipt(シプト)を約5億5,000万ドル(約550億円)で買収しました。パンデミックの間、Shiptの顧客は昨年末時点で3倍の30万人に達しており、Target傘下となったものの、CVSやスーパーマーケットなど130の小売企業と契約しています。約5000の市街地、米国家庭の80%近くに相当するエリアをカバーしており、現在の企業価値はなんと150億ドルともいわれています。Targetの1926店(2021年11月時点)という店舗ネットワークとShiptとの連携による同日配達サービスは、パンデミック禍における市場シェア獲得とデジタルによる高収益に繋がりました。ちなみにShiptの最大のライバル、INSTACART(インスタカート)は600を超える小売業に配送サービスを提供しています。また、米国Costco(コストコ)は2020年3月、パンデミック発生直後にInnovel Solutionsを$約10億ドル(約100億円)で買収、パナソニックは今年9月、デジタル系のフルフィルメントとエンドツーエンドのサプライチェーンマネージメントのBLUE YONDER(ブルー・ヨンダー)を約65億ドル(650億円)で買収しています。

AMERICAN EAGLEの公式サイトより

狂気の沙汰か天才か!?

American Eagleがサプライチェーンマネージメント企業を買収

サプライチェーンとは、商品が消費者に届くまでの一連の流れで、原料の調達から製造、在庫管理、配送、販売といった段階があり、直訳では「供給連鎖」だといいます。前述した通り、企業がロジスティクスやサプライチェーンのマネジメント企業に投資する例はありますが、American Eagle(アメリカンイーグル、以下AE)のようなアパレル企業が時価総額の8%に当たる予算を流通に投資するのは極めて珍しいと言えます。AEの第2四半期のデジタル部門の売上は前年比で5%減少していますが、店舗のトラフィックが改善したこともあり2019年との同期比では66%増加しています。急増するEコマースの配達を迅速化させるために、今年8月、同社は物流のスタートアップ企業AirTerra(エアテラ)を買収しました。アパレル、フットウェア、ヘルス&ビューティー、アクセサリーなどの企業をサポートしているAirTerraはとりわけ、離れた倉庫から店舗やフルフィルメントセンターへの移動を意味する「ミドルマイル」配送に重点を置く企業です。同社は主要大都市圏のネットワークを利用し、複数の配送業者からのパッケージを集約することで、従来の配送業者が提供するサービスより迅速に処理を行えるのが特徴です。そのため、顧客が商品を注文してから配達までの時間が短縮され、コスト削減にも繋がります。

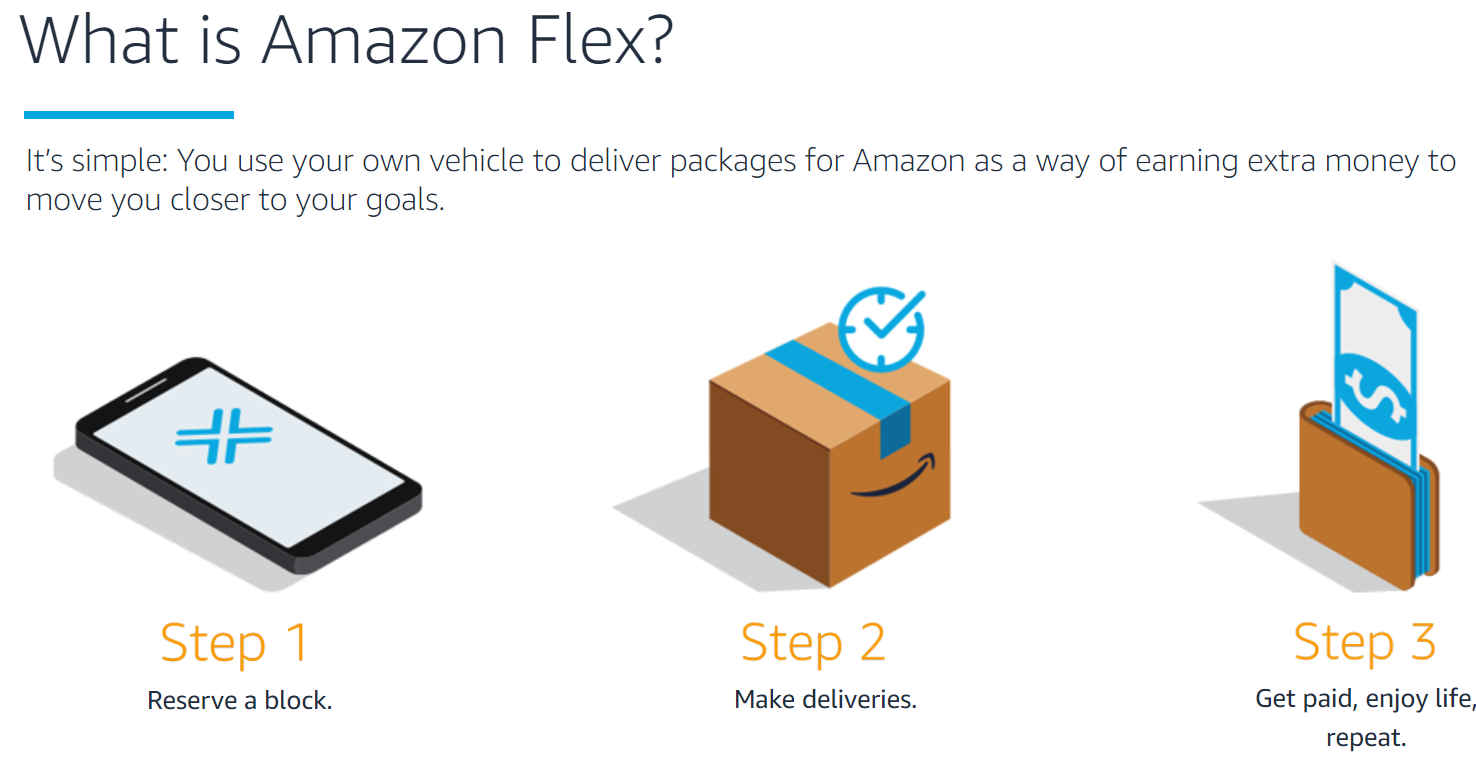

Quiet Logistics(クワイエット・ロジスティクス)の公式サイトより

それだけでなく、AEは今年11月に2社目となるQuiet Logistics(クワイエット・ロジスティクス)を3億5,000万ドル(約350億円)で買収し話題になっています。マサチューセッツ州をベースとする同社は、OUTDOOR VOICE(アウトドア・ボイス)やPELOTON(ペロトン)など50を超える外部企業の仕事を受けており、ロボット機能を備えた8つの物流センターを運営しています。ウォールストリート誌によると、同社が使用しているロボットは人と一緒に働くよう設計されており、商品をピッキングする作業員を商品まで誘導し倉庫内を移動、商品を梱包して発送するそうです。AirTerra社、Quiet Logistics社は共にAEの傘下ではありますが、独立運営で既存客の仕事も引き続き請け負うことになります。

スピード・多様性・新たなビジネス

AEの物流企業買収によるメリットは、競合他社と価格やキャパシティを争う必要がなく、自社の製品が優遇されることです。そして、小売業に不可欠な店舗在庫とECの配送を適切に管理できるようになることもメリットです。競合各社では、物流業務をサードパーティー企業に依頼しており、今年度発生しているコンテナ不足、ベトナムの工場閉鎖による入荷遅延、ドライバー不足、在庫切れなど山積みの問題を前に大混乱しています。一方でAEは、この2社の買収によってミドルマイルとラストマイルの流通を自社でコントロールしています。Quiet Logistics社の自動化の専門知識を活用し、かつAirTerra社買収後の決算発表によると、ボストン、ロサンゼルス、シカゴ、フロリダのハブセンターと主要の配送センターとの連携によるコストカットに加え、店舗への補充期間の大幅短縮が実現し、顧客への配送は2019年と比較すると2~5日も早くなったそうです。小売企業のほとんどが流通遅延をカバーするべくコストアップを余儀なくされている中、物流コストを削減し効率アップしたと伝えているアパレル企業はAE以外ありません。同社は第4四半期に、新たに複数の配送センターを開設すると伝えており、ロジスティクス面のさらなる強化を行うようです。

消費者は、都合の良い方法で、購入、商品受け取り、返品をしたいと考えており、ロジスティクスにおけるスピードと多様性は非常に重要です。また、将来的に他の企業に物流サービスを提供することは新たな収益源の一つにもなります。AEのサプライチェーン企業買収の動きと効果は、米国アパレル業界において非常に大きな改革、一歩といえるのではないでしょうか。